Tổng quan doanh nghiệp:

- CTCP Đầu tư Thương mại Xuất nhập khẩu Việt Phát là nhà cung cấp đầu vào quặng sắt , than cho các nhà máy lớn như CTCP thép Hòa Bình, Công ty TNHH Thép Bongbu Việt Nam,… và là nhà cung cấp than cho các nhà máy nhiệt điện, nhà máy thép lớn như CTCP Gang thép Thái Nguyên, CTCP năng lượng Hòa Phát,… Bên cạnh củng cố lĩnh vực kinh doanh truyền thống, Công ty chủ động mở rộng sang lĩnh vực khác như dịch vụ vận tải, dịch vụ kho bãi, dịch vụ cầu cảng…

Tổng quan tình hình kinh doanh:

-

Q4/2024: Doanh thu thuần đạt 6.259,1 tỷ (+752,7% YoY), LNST cổ đông công ty mẹ đạt 86,35 tỷ (+232,9% YoY) chủ yếu là nhờ mảng kinh doanh bất động sản đóng góp 70% tổng lợi nhuận gộp.

-

Cả năm 2024: Doanh thu thuần đạt 16.257,2 tỷ (+600%YoY), LNST cổ đông công ty mẹ đạt 102,13 tỷ (+424,8% YoY).

Luận điểm đầu tư:

1) Kỳ vọng lợi nhuận đột biến nhờ bàn giao dự án Royal River City:

Tổng quan về dự án:

-

Dự án Royal River City là khu shophouse, nhà liền kề tọa lạc bên bờ sông Tam Bạc, ngay vùng lõi trung tâm quận Hồng Bàng, TP. Hải Phòng. Tổng mức đầu tư 800 tỷ, tổng diện tích dự án 1,8ha, cung ứng 124 căn liền kề, shophouse. Chủ đầu tư là Công ty Cổ phần Đầu tư Xây dựng NewLand (thành viên Việt Phát Group với 90% vốn điều lệ đóng góp bởi VPG), đơn vị phát triển dự án là Việt Phát Group là khu shophouse.

-

Tiến độ dự án: Chính thức khởi công vào 11/7/2023, hiện tại đã sẵn sàng bàn giao.

-

Theo số liệu Q2/2024, VPG có 617 tỷ giá trị hàng tồn kho từ dự án này, đến Q4/2024 mặc dù không có thuyết minh cụ thể (chờ ra BCTC kiểm toán) nhưng có thể thấy lượng hàng tồn kho chi phí SXKD dở dang giảm còn 400 tỷ → Giảm hơn 200 tỷ tương đương với giá vốn bất động sản mà VPG đã ghi nhận trong Q4/2024.

-

Doanh thu ước tính: Thông tin doanh nghiệp công bố ước tính sẽ thu về từ dự án này ~1.300 tỷ đồng doanh thu. Q4/2024 vừa rồi VPG ghi nhận 430 tỷ đồng doanh thu từ mảng bất động sản, kỳ vọng trong tương lai doanh nghiệp sẽ tiếp tục ghi nhận ~870 tỷ doanh thu từ mảng này, giúp VPG ghi nhận thêm lợi nhuận đột biến.

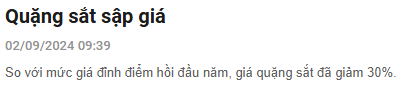

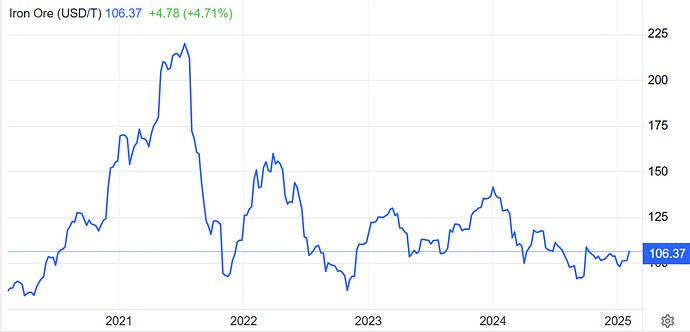

2) Mảng quặng sắt hưởng lợi do nhu cầu thị trường tăng cao:

-

Nhiều kỳ vọng lớn vào ngành thép, đặc biệt trong năm 2025 điển hình là câu chuyện đẩy mạnh giải ngân đầu tư công làm thúc đẩy nhu cầu sản xuất & tiêu thụ thép → Nhu cầu khai thác quặng kim loại cũng tăng theo để phục vụ cho mục đích sản xuất.

-

VPG hiện đang là nhà cung cấp nguyên liệu quặng sắt cho nhà máy luyện thép như Công ty Cổ phần Thép Hòa Phát Hải Dương, Công Ty TNHH Gang Thép Tuyên Quang. Dự kiến mỗi năm cung cấp sản lượng cho các nhà máy vào khoảng 1 triệu tấn/năm.

-

Ngoài ra, VPG còn cung cấp phôi thép cho một số Nhà máy cán thép và thép thành phẩm cho các dự án, công trình lớn với sản lượng hàng năm dự kiến 10.000 tấn đến 20.000 tấn.

-

Biên lợi nhuận mảng quặng sắt Q4/2024 ở mức 6%, tăng đáng kể so với năm ngoái là 2%, kỳ vọng biên lợi nhuận từ mảng này tiếp tục giữ đã tăng trưởng nhờ lượng quặng sắt tồn kho giá rẻ của VPG tích lũy từ các quý trước, trong khi giá quặng sắt tăng do nhu cầu của thị trường.

3) Mảng than cốc hưởng lợi cùng với ngành công nghiệp thép.

-

Than cốc được sử dụng để nung chảy gang (cốc lò cao) cũng như làm nhiên liệu không khói chất lượng cao, làm chất khử trong các công nghệ luyện kim từ quặng sắt, các chất làm tơi trong phối liệu. Than cốc cũng được sử dụng như là nhiên liệu trong sản xuất gang đúc hay các mục đích sử dụng thông thường, trong các công nghiệp hóa chất và luyện các hợp kim của sắt (các dạng cốc đặc biệt).

→ Than cốc là nhiên liệu quan trọng không kém trong quy trình sản xuất thép, nên sẽ cùng hưởng lợi theo ngành thép như mảng quặng sắt.

-

VPG hiện đang cung cấp nguyên liệu than cốc cho Công ty Cổ phần Tập đoàn PC1, Công Ty Cổ phần Luyện Kim Đen Thái Nguyên, Công ty TNHH Vinh Thịnh Tuyên Quang, Công Ty TNHH Gang Thép Tuyên Quang, Công Ty Cổ phần Thép Hòa Phát Dung Quất từ 200.000 tấn đến 300.000 tấn,…

4) Đảm bảo doanh thu mảng than nhiệt từ các hợp đồng lớn:

-

Ngày 3/6, Việt Phát thông qua việc ký kết hợp đồng bán than nhiệt giữa liên danh CTCP Đầu tư Thương mại Xuất nhập khẩu Việt Phát, Pine Energy Pte. Ltd và Tổng công ty Phát điện 1, giá trị hợp đồng tạm tính là 206,5 tỷ đồng và 123,9 triệu USD, thời gian thực hiện hợp đồng là 18 tháng kể từ ngày ký. Nếu tính theo tỷ giá lúc đó 1 USD đổi 25.234 đồng, ước tính tổng giá trị hợp đồng bán than nhiệt trị giá khoảng 3.332,6 tỷ đồng.

-

Ngày 5/9/2024, VPG đã công bố thông tin nội dung Nghị quyết HĐQT về việc thông qua ký kết hợp đồng mua bán than nhiệt giữa Liên danh Công ty cổ phần Đầu tư thương mại xuất nhập khẩu Việt Phát, Pine Energy Pte. Ltd và Chi nhánh Phát điện Dầu khí. Giá tạm tính là 6.600 tỷ đồng. Thời hạn thực hiện hợp đồng 365 ngày kể từ ngày hợp đồng có hiệu lực.

-

VPG tiếp tục ký thêm nhiều hợp đồng mua bán than nhiệt với giá trị hàng nghìn tỷ nữa lần lượt là 4.600 tỷ và 1.260 tỷ (xem trong ảnh).

→ VPG liên tục có những hợp đồng mua bán than nhiệt giá trị lớn, giúp đảm bảo nguồn thu nhập của mảng kinh doanh này ít nhất là trong năm 2025.

5) Ngành than nói riêng và khoáng sản nói chung khởi sắc từ câu chuyện Mỹ - Trung:

-

Sau động thái áp thuế nhập khẩu thêm 10% của Mỹ đối với Trung Quốc, Trung Quốc liền có động thái đáp trả bằng cách áp thuế 15% đối với mặt hàng than đá và khí tự nhiên hóa lỏng (LND) từ ngày 10/2.

-

Trước đó, Trung Quốc cũng đã có động thái ra lệnh hạn chế xuất khẩu 5 kim loại quan trọng sang Mỹ gồm vonfram, indium, bismuth, tellurium, và molybdenum.

→ Nguồn cung khoáng sản nói chung và than đá nói riêng ra thị trường Mỹ bị giảm đi sẽ là cơ hội cho các doanh nghiệp khai thác than đá/khoáng sản khác ngoài Trung Quốc.

6) Nhìn lại giai đoạn 2020 - 2021, doanh nghiệp đang dần trở lại thời kỳ đỉnh cao? Giai đoạn đỉnh cao của VPG khi mà cổ phiếu đã tăng x9 lần từ vùng đáy:

-

Mảng bất động sản của VPG thời điểm này cũng đóng vai trò lợi nhuận chủ lực nhờ bàn giao dự án Việt Phát South City với doanh thu 2020 và 2021 lần lượt là 348,6 tỷ và 193,5 tỷ, lợi nhuận gộp từ mảng này trong năm 2020 và 2021 lần lượt là 325 tỷ và 47 tỷ

→ Kỳ vọng với dự án Royal River City cũng sẽ đóng vai trò lợi nhuận chủ lực của VPG trong giai đoạn 2025 - 2026.

-

Ngoài ra, giai đoạn 2021 với sự bùng nổ mạnh của ngành thép đã giúp mảng kinh doanh quặng sắt của VPG bước vào thời kỳ đỉnh cao nhất khi mà thu về 1.338,8 tỷ doanh thu và 287,3 tỷ lợi nhuận gộp (biên lợi nhuận gộp 27%).

→ Kỳ vọng mảng quặng sắt của VPG giai đoạn 2025 - 2026 cũng sẽ bước vào giai đoạn “vươn mình” với nhiều câu chuyện triển vọng như là đẩy mạnh giải ngân đầu tư công, hay câu chuyện nhà máy Dung Quất 2 của Hòa Phát, v.v…

-

Như đã phân tích ở phần 3) rằng than cốc là nhiên liệu quan trọng trong quy trình sản xuất thép, nên mảng này là mảng cùng hưởng lợi với quặng sắt khi mà ngành thép đi vào giai đoạn tăng trưởng. Doanh thu từ mảng này của VPG năm 2020 và 2021 lần lượt là 1.522 tỷ và 2.214 tỷ, lợi nhuận gộp là 137 tỷ (biên lợi nhuận gộp 10% và 337 tỷ (biên lợi nhuận gộp 18%).

-

Ở thời điểm hiện tại, biên lợi nhuận gộp từ mảng than cốc của VPG rất thấp, thậm chí Q4/2024 VPG còn lỗ nên chưa thể kết luận chắc rằng mảng này sẽ mang về lợi nhuận tốt cho VPG trong tương lai. Tuy nhiên vẫn có thể kỳ vọng rằng khi nhu cầu khai thác tăng khiến giá thị trường tăng theo, VPG có thể tận dụng được lượng than cốc tồn kho giúp tăng biên lợi nhuận từ mảng này.

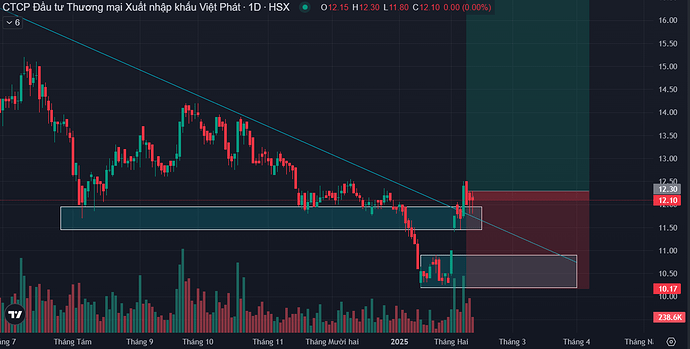

7) Góc nhìn phân tích kỹ thuật:

-

Cổ phiếu sau khi về vùng hỗ trợ cứng quanh giá 9.x - 10.x đã bật tăng mạnh mẽ với khối lượng cao hơn trung bình và break khỏi cản chéo lớn → Tín hiệu thoát khỏi xu hướng giảm đầu tiên

-

Ở khung tháng của VPG xuất hiện tín hiệu RSI phân kỳ dương (tín hiệu đảo chiều xu hướng lớn), tuy nhiên cần phải chờ đóng nến tháng 2 mới có thể xác nhận tín hiệu này.

8) Rủi ro đầu tư VPG:

-

Rủi ro biến động giá nguyên vật liệu: Do VPG kinh doanh khoáng sản theo hình thức mua bán thương mại, chứ không sở hữu mỏ khoáng sản cho nên việc giá nguyên vật liệu tăng cao sẽ ảnh hưởng đến giá vốn của VPG làm giảm biên lợi nhuận gộp của doanh nghiệp.

-

Đòn bẫy tài chính ở mức cao: Tổng nợ vay/VCSH ở mức 2,8 khá là rủi ro, nếu so với doanh nghiệp có gánh nặng nợ lớn như NVL thì Tổng nợ vay/VCSH cũng chỉ ở mức 1,3.

-

Vay nợ liên tục tăng: Do doanh nghiệp đang mở rộng hoạt động kinh doanh cần vốn để đầu tư, điều này gây lo ngại về rủi ro áp lực thanh toán nợ. Tuy nhiên, chỉ số thanh toán ngắn hạn vẫn ở mức 1.18 (>1), và doanh nghiệp cũng có quản trị rủi ro bằng cách gia tăng lượng tiền mặt và các khoản tương đương tiền qua thời gian để giảm thiểu áp lực thanh toán nợ (khác với NVL rằng khoản này liên tục giảm trong 4 năm trở lại đây), nên rủi ro này có thể đánh giá vẫn trong tầm kiểm soát.

-

Ngoài ra việc vay nợ nhiều cũng sẽ ảnh hưởng đến biên lợi nhuận ròng do chi phí lãi vay phải trả tăng cao.

9) Điểm mua & Định giá: Team xin phép không công khai để bảo vệ quyền lợi khách hàng

→ Kết luận: VPG đang bước vào giai đoạn tăng trưởng đột phá về mặt kết quả kinh doanh nhờ bàn giao dự án bất động sản. Ngoài ra VPG còn đảm bảo được nguồn thu nhập từ mảng than điện đến ít nhất hết năm nay nhờ ký nhiều hợp đồng mua bán giá trị lớn. Cộng với việc nhu cầu khoáng sản nói chung kỳ vọng tăng lên từ câu chuyện Mỹ - Trung, và mảng quặng sắt/than cốc nói riêng sẽ được hưởng lợi khi mà ngành thép bước vào chu kỳ tăng trưởng với nhiều câu chuyện triển vọng trong tương lai.

TUYÊN BỐ MIỄN TRỪ TRÁCH NHIỆM!

Toàn bộ những phân tích, nhận định, dự báo trong bài viết này bao gồm cả các ý kiến đã thể hiện là quan điểm, góc nhìn phân tích riêng của Tác giả, không nhằm mục đích PR, làm lợi hay gây bất lợi cho bất cứ cá nhân/tổ chức nào.

Người đọc, nhà đầu tư sử dụng bài viết này với mục đích tham khảo và chịu hoàn toàn trách nhiệm trước những hành động, quyết định, kết quả đầu tư của mình.

Tác giả: Nguyễn Thuận Khang

ID tư vấn VPS: BJ2S (Nguyễn Thuận Khang